【华通白银网4月12日讯】

- 摘要 -

宏观上,3月PMI整体读数偏低,但是由于3月包括深圳、上海、吉林在内的多个地区受到疫情全面封控的影响,因此数据不佳本就在市场的预期之内,并且反而会使得市场就后续更多的稳增长的政策出台产生预期。周中举行的国常会也显著提到了稳经济、稳就业的主要内容,提振了市场信心。

基本面上国内铜库存变动不大,上海地区受到疫情管控影响,主要仓库的出库基本都降到0附近,但广东方面的出库回到正常水平。目前疫情扰乱了消费的复苏,也对我们观察消费节奏的变化产生了较大影响。更清晰的消费的轮廓可能还是要等疫情缓和之后才会更加明晰。

01上周COMEX铜市场回顾

上周COMEX铜价先扬后抑,周初欧美一度加大对俄制裁力度,包括欧盟所有港口禁止俄罗斯货轮停靠等,市场对俄罗斯相关商品的物流进一步担忧,同时秘鲁陷入全国性骚乱,总理宣布国家进入紧急状态,市场也对秘鲁铜矿生产扰动有一定预期,可能会使得本就恢复缓慢的秘鲁铜矿生产重新出现中断,因此推升铜价走高。

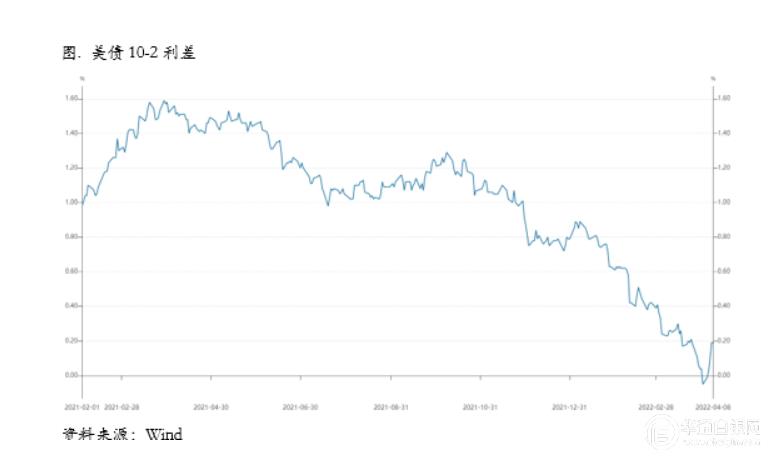

但是周中开始在美联储整体表态非常鹰派,从FOMC会议纪要,到布雷纳德关于更快更大规模缩表的表态,到布拉德关于更高的加息水平的言论,上周的美联储让市场完全体会不到任何鸽派气息,美债收益率一路飙升,同时收益率曲线倒挂也更近一步,市场对衰退的担忧也迟迟挥之不去,在这么强的risk off的状态下,风险资产悉数承压,铜价也承压自周内高点回落。

上周COMEX铜价格曲线较此前上下位移,价格曲线近端的结构从Contango转为更加陡峭的Contango结构,我们近来一直推荐borrow头寸,我们认为这种回摆属于合理的范畴,一段时间以来COMEX曲线的近端就围绕着平缓的结构上下摆动,并没有特别明显的趋向性。主要是因为近期COMEX铜库存重新开始小幅回升,目前回到7.3万吨左右水平,从全球平衡的角度来看,近期北美及海外库存的小幅累积,主要还是中国方面进口窗口没有显著打开,进口量处于低位,同时中国反而在出口精炼铜所致。后续出口窗口关闭后海外或仍将回到库存去化当中,因此我们认为价差结构可能将在一段时间内回到back,整体还是以borrow思路为主。

02

上周SHFE铜市场回顾

上周SHFE铜价高位震荡,国内宏观面相对平静,虽然也公布了3月制造业PMI等重要指标,整体读数偏低,但是由于3月包括深圳、上海、吉林在内的多个地区受到疫情全面封控的影响,因此数据不佳本就在市场的预期之内,并且反而会使得市场就后续更多的稳增长的政策出台产生预期。周中举行的国常会也显著提到了稳经济、稳就业的主要内容,提振了市场信心。

基本面上国内铜库存变动不大,上海地区受到疫情管控影响,主要仓库的出库基本都降到0附近,但广东方面的出库回到正常水平。目前疫情扰乱了消费的复苏,也对我们观察消费节奏的变化产生了较大影响。更清晰的消费的轮廓可能还是要等疫情缓和之后才会更加明晰。

上周SHFE铜价格曲线较此前整体位移向上,价格曲线进一步维持了back结构,这与我们此前的预期完全相符。最近因为进口处于亏损,进口铜迟迟没有进入关内补充国内供应,而此前因为内外亏损较大,价差适合具有加工手册的冶炼厂出口,不少炼厂都出口了一定数量的精炼铜,最近因为华东、华南局部地区疫情加剧,防疫措施更加严格,使得入库偏低,加之出库不错,使得国内库存整体出现了明显的去库,而现货升水出现明显回升,从而带动了月间结构的走强。

我们认为从平衡表上来看,3月往后单月都存在一定程度的缺口,精炼铜维持低库存、升水格局的概率较大,月间结构也将以back为主,borrow依然是月间套利的主要方向。

03

国内外市场跨市套利策略

上周SHFE/COMEX比价运行重心先抑后扬,进口亏损略修复,我们仍然认为内外反套是更加合适的头寸。目前虽然国内受疫情影响去库进度放缓,但是由于进口水平处于低位,而出口明显走强,将逐渐调节内外比价。目前海外的Contango结构和国内的Back结构从移仓的角度也都更适合布局反套操作。

目前反套的风险在于疫情管控所带来的不确定性,可能会延缓去库进度,甚至有所累库,那么在窗口临近打开时货物的流入可能就会对升贴水及价差结构带来较大影响。不过换一个角度考虑,目前在疫情管控下,进口货物的包括及境内流通也会遇到阻碍,因此如果国内真的窗口打开,从实物流的角度而言未必会在短时间内得到有效补充。

04

宏观、供需和持仓,铜市场影响因素深度分析

宏观海外方面,美联储3月FOMC会议纪要公布,会议纪要表明虽然3月加息25bp,但有委员投了反对票,表示加息50bp是适当的。未来可能在单次会议上加息50bp,缩表最快将在5月进行,月度上限为600亿美元国库券、350亿美元MBS。

会议讨论了美国的经济形势,经济高速增长,失业率大幅下降,通胀远超目标,1月PCE同比增长6.1%,核心PCE同比增长5.2%,2月CPI同比增长7.9%,核心CPI同比增长6.4%,与持续的供需失衡、俄乌冲突导致的能源价格上涨有关。俄乌冲突给美国带来的通胀风险要大于经济上的不确定性,因此美联储之后可能采取更强硬的措施控制通胀。

结合此前3月非农就业数据的相关表现,联储确实具备全面加速收紧货币政策的基础。不过我们认为本次加息周期的初期和中期,仍然不用太担心海外的衰退,目前距离衰退仍然有相当的距离,历史经验也显示,加息初期由于总需求仍处于扩张阶段之中,对铜价而言短期仍然不用过于悲观。

宏观国内方面,4月6日国常会部署经济工作。会议认为“国内外环境复杂性不确定性加剧、有的超出预期”,“经济下行压力进一步加大”,并决定采取社保减免、再贷款等财政和货币政策纾困经济。虽然会议公报并未明确提及降准降息,但是从货币政策“加大”实施力度等表述来看,我们认为降准降息的可能性不宜低估。

我们认为国常会进一步推动稳增长的措施是在疫情冲击经济,甚至出口也可能有下行风险、经济面临超预期压力的背景下提出的举措。从近期的PMI数据来看,无论是制造业还是服务业的PMI都面临显著下行的压力,特别是3月服务业PMI超预期的大幅下行显示出当前疫情对经济的冲击可能是相当严重的。

从具体的政策安排来看,在财政政策方面,由于一般公共预算和政府基金预算科目相关的财政赤字等主要的财政政策手段已经在两会上完成了部署,调整的空间相当有限,国常会此次部署的纾困措施集中在社保预算中。在货币政策方面,则要求发挥总量和机构双重功能支持实体经济:加大稳健的货币政策实施力度,保持流动性合理充裕;增加支农支小再贷款;研究采取金融支持消费和有效投资的举措;设立科技创新和普惠养老两项专项再贷款;做好用政府专项债补充中小银行资本等工作,增强银行信贷能力。整体而言看好后续政策再进一步有所发力。

从微观层面上看,3月中国电解铜产量为84.85万吨,环比上升1.5%,同比下滑1.4%。从4月份冶炼厂计划来看,虽然像中金,富冶等冶炼厂都进入检修,但是当下国内低库存高升水,且原料加工费持续走高的情况下,冶炼厂不愿减少产量,检修对电解铜产量影响有限,仅有北方部分冶炼厂将受到检修影响。产量的减量主要还是来自于山东冶炼厂的停产,其余冶炼厂在高利润驱动下基本维持满产计划。预计4月国内电解铜产量为82.77万吨,环比降低......

(文章来源: 对冲研投)

免责声明:矿库网文章内容来源于网络,为了传递信息,我们转载部分内容,尊重原作者的版权。所有转载文章仅用于学习和交流之目的,并非商业用途。如有侵权,请及时联系我们删除。感谢您的理解与支持。